Vermögenslage

Auswirkungen des Verkaufs von Unternehmensteilen auf die Vermögenslage

Gemäß IFRS 5 werden dem Geschäftsbereich AirPlus zuzurechnende Vermögenswerte und Schulden in der Bilanz zum 31 Dezember 2023 gesondert unter den Positionen „Zum Verkauf stehende Vermögenswerte“ und „Schulden in Verbindung mit zum Verkauf stehenden Vermögenswerten“ ausgewiesen. Durch den Verkauf der LSG Group verminderten sich die Vermögenswerte und Schulden des Konzerns im Vergleich zum Vorjahr zum Teil signifikant. Das Vorjahr wurde nicht angepasst.

Um einen besseren Vergleich mit dem Vorjahr zu ermöglichen, werden wesentliche Effekte in der nachfolgenden Kommentierung quantifiziert.

Bilanzsumme steigt um 2,0 Mrd. EUR

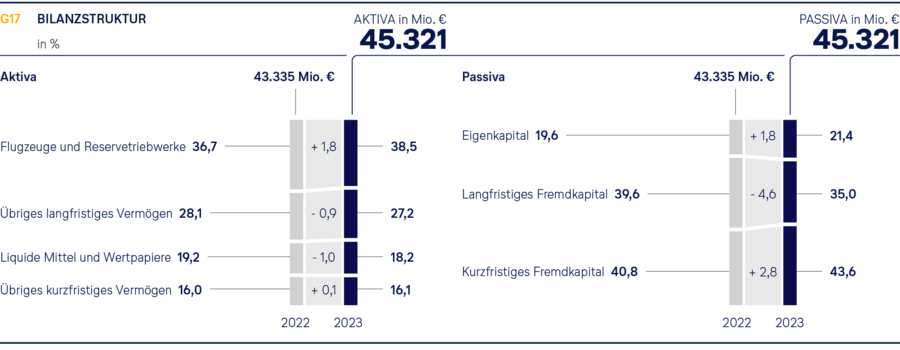

Die Konzernbilanzsumme stieg zum 31. Dezember 2023 gegenüber Jahresende 2022 um 1.986 Mio. EUR auf 45.321 Mio. EUR (31. Dezember 2022: 43.335 Mio. EUR).

Dabei erhöhten sich die langfristigen Vermögenswerte um 1.692 Mio. EUR auf 29.772 Mio. EUR (31. Dezember 2022: 28.080 Mio. EUR). Sie machten damit 66 % der Bilanzsumme aus (31. Dezember 2022: 65 %). Die kurzfristigen Vermögenswerte stiegen um 294 Mio. EUR auf 15.549 Mio. EUR (31. Dezember 2022: 15.255 Mio. EUR). Ihr Anteil an der Bilanzsumme lag damit bei 34 % (31. Dezember 2022: 35 %).

Das Eigenkapital stieg um 1.235 Mio. EUR auf 9.709 Mio. EUR (31. Dezember 2022: 8.474 Mio. EUR). Insgesamt machten die langfristigen Mittel 56 % der Bilanzsumme aus (31. Dezember 2022: 59 %). Die langfristig zur Verfügung stehenden Mittel deckten die langfristigen Vermögenswerte zu 86 % (31. Dezember 2022: 91 %). Der Anteil der kurzfristigen Mittel an der Bilanzsumme lag bei 44 % (31. Dezember 2022: 41 %).

Aktiva

Langfristiges Vermögen erhöht sich um 1,7 Mrd. EUR

Die langfristigen Vermögenswerte lagen zum Jahresende 2023 mit 29.772 Mio. EUR um 1.692 Mio. EUR über dem Niveau vom Jahresende 2022 (31. Dezember 2022: 28.080 Mio. EUR).

Dabei stiegen der Wert der Flugzeuge und Reservetriebwerke (+1.574 Mio. EUR) und der Wert der reparaturfähigen Flugzeugersatzteile (+414 Mio. EUR). Die Ausleihungen und sonstigen langfristigen Vermögenswerte (+436 Mio. EUR) erhöhten sich insbesondere aufgrund bewertungsbedingt gestiegener Überhänge von Pensionsplanvermögen sowie höherer Bestände an erworbenen Emissionszertifikaten, die nicht bereits für das Geschäftsjahr 2024 einzureichen sind. Demgegenüber standen Bewertungseffekte bei den derivativen Finanzinstrumenten (-461 Mio. EUR) und ein Rückgang des übrigen Sachanlagevermögens (-418 Mio. EUR) infolge des Verkaufs des Geschäftsbereichs Catering.

Der Wert der Flugzeuge und Reservetriebwerke belief sich zum Jahresende 2023 auf 17.464 Mio. EUR (31. Dezember 2022: 15.890 Mio. EUR). Dabei überstiegen die Zugänge von neuen eigenen Flugzeugen und Nutzungsrechten an Leasingflugzeugen (drei Boeing 787, eine Boeing 777F, zwei Airbus A321F, elf Airbus A320 und sieben Airbus A321), Großwartungsereignisse und Anzahlungen auf bestehende Bestellungen die planmäßigen Abschreibungen und Abgänge. Hierin enthalten sind fünf Airbus A350, die zum Jahresende 2023 noch nicht einsatzbereit waren. Im Rahmen von Sale-and-Lease-back-Transaktionen wurden zwölf Flugzeuge der Airbus-A320-Familie (davon acht im Geschäftsjahr erworben) sowie Anzahlungen für eine Boeing 777F an externe Leasinggeber veräußert und für Zeiträume von sechs beziehungsweise zwölf Jahren zurückgeleast. Die Flotte der Lufthansa Group umfasste zum 31. Dezember 2023 insgesamt 721 Flugzeuge (31. Dezember 2022: 710 Flugzeuge). ↗ Flotte.

Kurzfristiges Vermögen steigt um 294 Mio. EUR

Die kurzfristigen Vermögenswerte stiegen zum 31. Dezember 2023 um 294 Mio. EUR auf 15.549 Mio. EUR (31. Dezember 2022: 15.255 Mio. EUR). Das kurzfristige Vermögen des im Geschäftsjahr veräußerten Catering-Geschäftsbereichs belief sich im Vorjahr auf 381 Mio. EUR. Die Vorräte erhöhten sich im Wesentlichen im Geschäftsbereich Technik um insgesamt 149 Mio. EUR. Vor Umgliederung der zum Verkauf stehenden Geschäftsbereiche stiegen die Forderungen aus Lieferungen und Leistungen und sonstigen Forderungen um 761 Mio. EUR, während die derivativen Finanzinstrumente insbesondere durch den sinkenden US-Dollar-Wechselkurs um 424 Mio. EUR sanken.

Der Anstieg der zum Verkauf stehenden Vermögenswerte (+790 Mio. EUR gegenüber Vorjahr) resultiert aus den Vermögenswerten der AirPlus (1.109 Mio. EUR), von denen insgesamt 81 Mio. EUR vormals langfristiges Vermögen betrafen. Der Verkauf von sechs Airbus A380 führte zu einer Reduzierung des Vorjahresbestands in Höhe von 315 Mio. EUR.

Passiva

Eigenkapital wächst um 1,2 Mrd. EUR, Eigenkapitalquote erhöht sich auf 21,4 %

Das Eigenkapital ist zum 31. Dezember 2023 gegenüber Jahresende 2022 um 1.235 Mio. EUR auf 9.709 Mio. EUR gestiegen (31. Dezember 2022: 8.474 Mio. EUR), primär bedingt durch den Gewinn des Geschäftsjahres 2023 (+1.673 Mio. EUR) sowie positive ergebnisneutrale Währungsumrechnungseffekte (+270 Mio. EUR). Gegenläufig wirkten ergebnisneutrale Bewertungseffekte bei Pensionen (-355 Mio. EUR) und Finanzinstrumenten (-353 Mio. EUR).

Die Eigenkapitalquote stieg damit gegenüber Jahresende 2022 um 1,8 Prozentpunkte auf 21,4 % (31. Dezember 2022: 19,6 %).

| T025 | ENTWICKLUNG VON KONZERNERGEBNIS, EIGENKAPITAL, EIGENKAPITALQUOTE UND EIGENKAPITALRENDITE | |||||||

|---|---|---|---|---|---|---|---|---|

| 2023 | 2022 | 2021 | 2020 | 2019 | ||||

| Ergebnis nach Ertragsteuern1) |

Mio. € | 1.689 | 804 | -2.193 | -6.766 | 1.245 | ||

| Eigenkapital1) | Mio. € | 9.709 | 8.474 | 4.490 | 1.387 | 10.256 | ||

| Eigenkapitalquote1) | % | 21,4 | 19,6 | 10,6 | 3,5 | 24,0 | ||

| Eigenkapitalrendite1) | % | 17,4 | 9,5 | -48,8 | -487,8 | 12,1 | ||

| 1) Inkl. Minderheiten. | ||||||||

Langfristige Verbindlichkeiten und Rückstellungen liegen 1,3 Mrd. EUR unter Vorjahr

Die langfristigen Rückstellungen und Verbindlichkeiten sanken um 1.291 Mio. EUR auf 15.862 Mio. EUR (31. Dezember 2022: 17.153 Mio. EUR).

Die langfristigen Finanzschulden lagen mit 11.055 Mio. EUR um 2.215 Mio. EUR unter dem Wert vom Jahresende 2022 (31. Dezember 2022: 13.270 Mio. EUR). Der Rückgang basiert im Wesentlichen auf Fristigkeitsreklassifizierungen sowie Umgliederungen für den zum Verkauf stehenden Geschäftsbereich AirPlus beziehungsweise Abgänge durch den Verkauf der LSG Group, teilweise kompensiert durch neue Finanzierungsmaßnahmen.

Die Netto-Pensionsverpflichtungen, also die Pensionsrückstellungen abzüglich Vermögensüberhängen bei einzelnen Pensionsplänen, die separat in den langfristigen Vermögenswerten ausgewiesen werden, stiegen um 683 Mio. EUR auf 2.676 Mio. EUR (31. Dezember 2022: 1.993 Mio. EUR). Die Pensionsrückstellungen stiegen um 826 Mio. EUR auf 2.895 Mio. EUR (31. Dezember 2022: 2.069 Mio. EUR). Dabei sank der Zinssatz zur Abzinsung von Pensionsverpflichtungen in Deutschland und Österreich deutlich um 0,6 Prozentpunkte auf 3,6 %, in der Schweiz sogar um 1,0 Prozentpunkte auf 1,4 %. Der sich hieraus ergebende negative Effekt bei den Verpflichtungen wurde durch den positiven Bewertungseffekt bei den Planvermögen zum Teil kompensiert.

Kurzfristige Verbindlichkeiten und Rückstellungen steigen um 2,0 Mrd. EUR

Die kurzfristigen Rückstellungen und Verbindlichkeiten legten zum 31. Dezember 2023 um 2.042 Mio. EUR auf 19.750 Mio. EUR (31. Dezember 2022: 17.708 Mio. EUR) zu.

Die kurzfristigen Verbindlichkeiten und Rückstellungen des im Berichtsjahr veräußerten Catering Geschäftsbereichs beliefen sich im Vorjahr auf 436 Mio. EUR. Gegenläufig ist der Gesamtanstieg primär bedingt durch die Erhöhung der kurzfristigen Finanzschulden (+1.007 Mio. EUR) aufgrund von Fristigkeitsumgliederungen und den Anstieg der Verbindlichkeiten im Zusammenhang mit zum Verkauf stehenden Vermögenswerten (+670 Mio. EUR), teilweise kompensiert durch den Rückgang der derivativen Finanzinstrumente (226 Mio. EUR). Bereinigt um die Umgliederung der zum Verkauf stehenden Geschäftsbereiche stiegen die Verbindlichkeiten aus Lieferungen und Leistungen und sonstigen Verbindlichkeiten um 585 Mio. EUR.

Die Passiva im Zusammenhang mit zum Verkauf stehenden Vermögenswerten des Geschäftsbereichs AirPlus in Höhe von 670 Mio. EUR betrafen im Wesentlichen kurzfristige Finanzschulden sowie Verbindlichkeiten aus der Abwicklung des Kreditkartengeschäfts.

Nettokreditverschuldung liegt 1,2 Mrd. EUR unter Vorjahr

Die Nettokreditverschuldung lag zum Jahresende 2023 aufgrund des positiven Free Cashflows mit 5.682 Mio. EUR um 1.189 Mio. EUR unter dem Niveau vom Jahresende 2022 (31. Dezember 2021: 6.871 Mio. EUR).

Die Summe aus Nettokreditverschuldung und Netto-Pensionsverpflichtungen lag im Verhältnis zum Eigenkapital zum 31. Dezember 2023 bei 46:54 (31. Dezember 2022: 51:49).

Das Adjusted Net Debt, die Summe von Nettokreditverschuldung und Netto-Pensionsverpflichtungen abzüglich 50 % der 2015 begebenen Hybridanleihe, sank gegenüber Jahresende 2022 um 506 Mio. EUR auf 8.111 Mio. EUR (31. Dezember 2022: 8.617 Mio. EUR).

Die Kennzahl Adjusted Net Debt/Adjusted EBITDA lag damit bei 1,7 (Vorjahr: 2,3).

| T026 | BERECHNUNG NETTOKREDITVERSCHULDUNG | ||||

|---|---|---|---|---|---|

| 2023 | 2022 | Veränderung | |||

| in Mio. € | in Mio. € | in % | |||

| Anleihen | -6.224 | -6.659 | 7 | ||

| Schuldscheindarlehen | -1.143 | -1.242 | 8 | ||

| Kreditlinien | -21 | – | |||

| Flugzeugfinanzierungen | -3.802 | -4.407 | 14 | ||

| Leasingverbindlichkeiten | -2.568 | -2.443 | -5 | ||

| Übrige Finanzschulden | -185 | -400 | 54 | ||

| Finanzschulden | -13.943 | -15.151 | 8 | ||

| Übrige Bankverbindlichkeiten | -4 | -21 | 81 | ||

| Konzernkreditverschuldung | -13.947 | -15.172 | 8 | ||

| Bankguthaben, Kassenbestände und Termingelder (4-12 Monate) |

1.865 | 1.790 | 4 | ||

| Wertpapiere | 6.400 | 6.511 | -2 | ||

| Nettokreditverschuldung | -5.682 | -6.871 | 17 | ||

| Pensionsrückstellungen | -2.895 | -2.069 | -40 | ||

| Pensionsüberschüsse | 219 | 76 | 188 | ||

| Netto-Pensionsverpflichtung | -2.676 | -1.993 | -34 | ||

| Nettokreditverschuldung und Netto-Pensionsverpflichtungen |

-8.358 | -8.864 | 6 | ||