Ertragslage

Auswirkungen des Verkaufs der LSG Group auf die Ertragslage

Aufgrund des Verkaufs der LSG Group an Aurelius werden in der Gewinn- und Verlustrechnung alle Erträge und Aufwendungen im Zusammenhang mit dem aufgegebenen Geschäftsbereich Catering aus den einzelnen Posten separiert und zusammengefasst als Ergebnis nach Steuern in einer Zeile „Ergebnis aus aufgegebenen Geschäftsbereichen“ unmittelbar vor der Zeile „Nettoergebnis“ ausgewiesen. Hierin enthalten sind ebenfalls Wertanpassungen im Zusammenhang mit der Bewertung nach IFRS 5 sowie Abgangsergebnisse. Die Vorjahreswerte wurden entsprechend angepasst.

Umsatz und Erträge

| T020 | UMSATZ UND ERTRÄGE | ||||

|---|---|---|---|---|---|

| 2023 | 2022 1) | Veränderung | |||

| in Mio. € | in Mio. € | in % | |||

| Verkehrserlöse | 29.926 | 25.864 | 16 | ||

| Andere Betriebserlöse | 5.516 | 5.031 | 10 | ||

| Umsatzerlöse | 35.442 | 30.895 | 15 | ||

| Bestandsveränderungen und andere aktivierte Eigenleistungen | 727 | 354 | 105 | ||

| Sonstige operative Erträge2) | 2.260 | 2.019 | 12 | ||

| Summe operative Erträge | 38.429 | 33.268 | 16 | ||

| 1) Vorjahreszahlen angepasst aufgrund des Verkaufs der LSG Group. 2) Ohne Zuschreibungen Anlagevermögen und Buchgewinne. | |||||

Verkehrsleistung ausgeweitet, Verkehrserlöse steigen um 16 %

Getrieben durch die weitere Erholung der Nachfrage nach Flugreisen verbesserte sich die operative Entwicklung der Lufthansa Group im Verlauf des Geschäftsjahres 2023 signifikant.

Die Verkehrsleistung der Passagier-Airlines der Lufthansa Group ist im Verlauf des Berichtsjahres deutlich angestiegen. Die Kapazität (angebotene Sitzkilometer) wurde im Jahresverlauf 2023 ausgebaut. Im ersten Quartal lag sie bei 75 % des Vorkrisenniveaus im Jahr 2019, im zweiten Quartal bei 83 %, im dritten Quartal bei 88 % und im vierten Quartal bei 89 %. Im gesamten Berichtsjahr lag die Kapazität bei 84% des Vorkrisenniveaus (Vorjahr: 72 %).

Im Vergleich zum Vorjahr wurde die Kapazität um 16 % ausgebaut, wobei die Zahl der Flüge um 15 % gesteigert wurde. Der Absatz (verkaufte Sitzkilometer) stieg um 20 %. Insgesamt beförderten die Airlines der Lufthansa Group im Geschäftsjahr 2023 rund 123 Mio. Passagiere, 20 % mehr als im Vorjahr. Der Sitzladefaktor stieg um 3,1 Prozentpunkte auf 82,9 %. Die Verkehrserlöse im Passagiergeschäft erhöhten sich um 29 % auf 26.701 Mio. EUR (Vorjahr: 20.705 Mio. EUR).

Das Frachtgeschäft der Lufthansa Group entwickelte sich im Berichtsjahr aufgrund der branchenweiten Normalisierung rückläufig. Das Angebot (angebotene Fracht-Tonnenkilometer) lag aufgrund gesteigerter Belly-Kapazitäten infolge des Nachfrageanstiegs nach Flugreisen um 9 % über Vorjahr. Der Absatz (verkaufte Fracht-Tonnenkilometer) legte um 2 % zu. Der Nutzladefaktor sank um 3,9 Prozentpunkte auf 56,4 %. Die Verkehrserlöse im Frachtgeschäft gingen aufgrund niedrigerer Durchschnittserlöse um 37 % auf 3.225 Mio. EUR (Vorjahr: 5.159 Mio. EUR) zurück.

Insgesamt stiegen die Verkehrserlöse der Lufthansa Group Airlines im Berichtsjahr gegenüber Vorjahr um 16 % auf 29.926 Mio. EUR (Vorjahr: 25.864 Mio. EUR).

Weiterführende Informationen zu den regionalen Aufteilungen der Verkehrserlöse für die Geschäftsfelder Passagier-Airlines und Logistik finden sich in den Kapiteln ↗ Geschäftsfelder.

Andere Betriebserlöse steigen um 10 %

Die anderen Betriebserlöse verbesserten sich gegenüber Vorjahr um 10 % auf 5.516 Mio. EUR (Vorjahr: 5.031 Mio. EUR). Dies war im Wesentlichen bedingt durch die gestiegene externe Geschäftstätigkeit und damit einhergehend höhere Erlöse in den Geschäftsfeldern Technik und bei AirPlus.

Umsatzerlöse erhöhen sich um 15 %

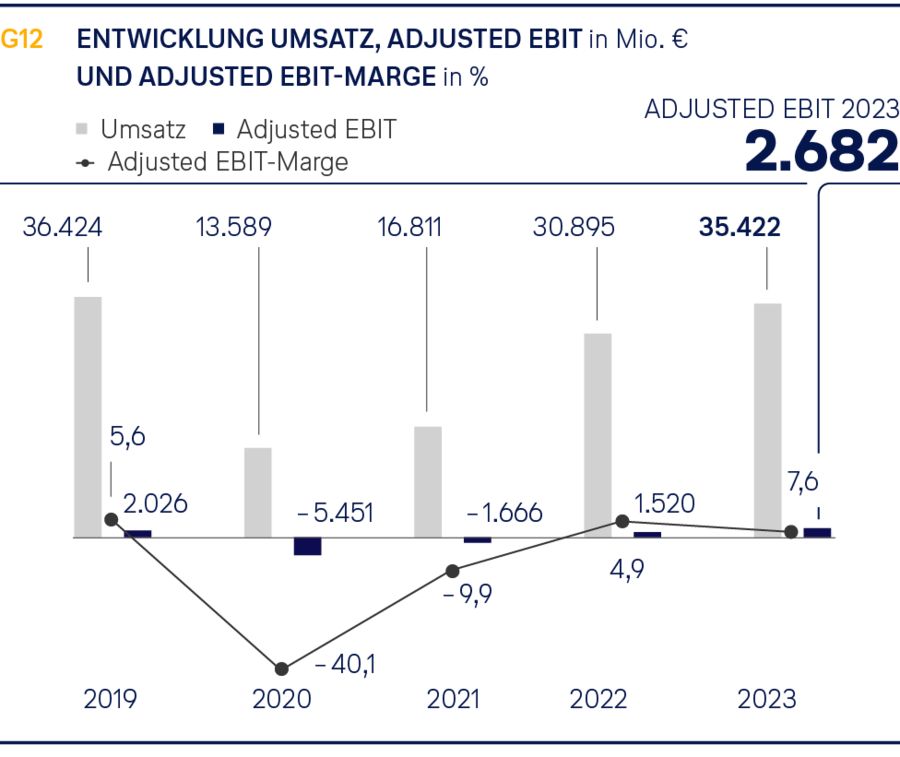

In der Summe von Verkehrserlösen und anderen Betriebserlösen stiegen die Umsatzerlöse im Geschäftsjahr 2023 um 15 % auf 35.442 Mio. EUR (Vorjahr: 30.895 Mio. EUR).

Weiterführende Informationen zu der regionalen Aufteilung der Umsatzerlöse finden sich im ↗ Konzernanhang, Erläuterungen zur Segmentberichterstattung.

Bestandsveränderungen und andere aktivierte Eigenleistungen stiegen aufgrund des größeren Volumens an Großwartungsereignissen bei Triebwerken um 105 % auf 727 Mio. EUR (Vorjahr: 354 Mio. EUR).

Die sonstigen operativen Erträge verbesserten sich insbesondere bedingt durch höhere Kompensations- und Schadensersatzleistungen um 12 % auf 2.260 Mio. EUR (Vorjahr: 2.019 Mio. EUR).

Insgesamt stiegen damit die operativen Erträge im Geschäftsjahr 2023 um 16 % auf 38.429 Mio. EUR (Vorjahr: 33.268 Mio. EUR).

Aufwendungen

Materialaufwand steigt aufgrund ausgebauter Geschäftstätigkeit und inflationsbedingter Kostensteigerungen um 14 %

Der Materialaufwand der Lufthansa Group lag im Geschäftsjahr 2023 mit 20.363 Mio. EUR um 14 % über Vorjahresniveau (Vorjahr: 17.930 Mio. EUR). Der Anstieg wurde durch den Ausbau der Geschäftstätigkeit sowie inflationsbedingte Kostensteigerungen getrieben.

Innerhalb des Materialaufwands stiegen die Aufwendungen für Treibstoff um 4 % auf 7.931 Mio. EUR (Vorjahr: 7.601 Mio. EUR). Die Veränderung basiert auf dem gestiegenen Verbrauch, während sich der Preis sowohl für Rohöl als auch für Jet Crack (Preisdifferenz zwischen Rohöl und Kerosin) gegenüber dem Vorjahr rückläufig entwickelte. Das Preissicherungsergebnis betrug -172 Mio. EUR (Vorjahr: 929 Mio. EUR). Währungseffekte wirkten sich ebenfalls aufwandsmindernd aus.

Die Aufwendungen für übrige Roh-, Hilfs- und Betriebsstoffe und bezogene Waren stiegen insbesondere im Geschäftsbereich Technik bedingt durch die ausgeweitete Geschäftstätigkeit und Inflationseffekte sowie durch höhere Aufwendungen für Emissionszertifikate um 27 % auf 2.713 Mio. EUR (Vorjahr: 2.142 Mio. EUR).

Die Aufwendungen für Gebühren nahmen vor allem aufgrund der Ausweitung des Geschäftsbetriebs sowie von Entgelterhöhungen an Flughäfen um 20 % auf 4.487 Mio. EUR (Vorjahr: 3.730 Mio. EUR) zu.

Im Zusammenhang mit gestiegenen Wartungsnotwendigkeiten erhöhten sich die Aufwendungen für Fremdleistungen Technik ebenfalls um 20 % auf 2.104 Mio. EUR (Vorjahr: 1.756 Mio. EUR).

Die Aufwendungen für Inflight Services stiegen mit dem ausgebauten Passagiergeschäft um 28 % auf 980 Mio. EUR (Vorjahr: 768 Mio. EUR).

Operativer Personalaufwand steigt um 15 %

Der operative Personalaufwand lag im Berichtsjahr mit 8.310 Mio. EUR um 15 % über Vorjahr (Vorjahr: 7.223 Mio. EUR). Der Anstieg resultiert insbesondere aus tariflichen Gehaltssteigerungen sowie dem Wegfall von Kurzarbeit und krisenbedingten Sonderregelungen, die den Aufwand im Vorjahr noch gemindert hatten. Ebenfalls wirkte sich die um 3 % höhere durchschnittliche Zahl der Mitarbeitenden aus. Bereinigt um die Mitarbeiterzahlen des aufgegebenen Geschäftsbereichs Catering betrug der Anstieg 6 %.

| T021 | AUFWENDUNGEN | |||||

|---|---|---|---|---|---|---|

| 2023 | 2022 1) | Veränderung | Anteil am Gesamtaufwand | |||

| in Mio. € | in Mio. € | in % | in % | |||

| Materialaufwand | 20.363 | 17.930 | 14 | 57 | ||

| davon Treibstoff | 7.931 | 7.601 | 4 | 22 | ||

| davon Gebühren | 4.487 | 3.730 | 20 | 12 | ||

| davon Fremdleistungen Technik | 2.104 | 1.756 | 20 | 6 | ||

| davon Charteraufwand | 878 | 855 | 3 | 2 | ||

| Personalaufwand2) | 8.310 | 7.223 | 15 | 23 | ||

| Abschreibungen3) | 2.228 | 2.199 | 1 | 6 | ||

| Sonstiger operativer Aufwand4) | 5.059 | 4.419 | 14 | 14 | ||

| davon personalabhängiger Aufwand | 935 | 701 | 33 | 3 | ||

| davon Miet- und Erhaltungsaufwand | 617 | 510 | 21 | 2 | ||

| Summe operative Aufwendungen | 35.960 | 31.771 | 13 | 100 | ||

| 1) Vorjahreszahlen angepasst aufgrund des Verkaufs der LSG Group. 2) Ohne nachzuverrechnenden Dienstzeitaufwand / Planabgeltung. -> T023. 3) Ohne außerplanmäßige Abschreibung. -> T023. 4) Ohne Buchverluste und Wertberichtigungen auf zur Veräußerung gehaltene Vermögenswerte. -> T023. | ||||||

Planmäßige Abschreibungen bleiben auf Vorjahresniveau

Die planmäßigen Abschreibungen lagen im Berichtsjahr mit 2.228 Mio. EUR in etwa auf Vorjahresniveau (Vorjahr: 2.199 Mio. EUR) und entfielen im Wesentlichen auf Flugzeuge und Reservetriebwerke (1.764 Mio. EUR, Vorjahr: 1.709 Mio. EUR).

Sonstige operative Aufwendungen steigen um 14 %

Die sonstigen operativen Aufwendungen erhöhten sich um 14 % auf 5.059 Mio. EUR (Vorjahr: 4.419 Mio. EUR), insbesondere aufgrund gestiegener Vertriebs- und Marketingkosten und höherer Crewreisekosten infolge der Ausweitung des Flugbetriebs. Teilweise kompensierend wirkte sich der Rückgang der Fremdwährungsverluste aus.

Operative Aufwendungen legen um 13 % zu

Insgesamt stiegen die operativen Aufwendungen der Lufthansa Group im Geschäftsjahr 2023 um 13 % auf 35.960 Mio. EUR (Vorjahr: 31.771 Mio. EUR).

Ergebnisentwicklung

Adjusted EBIT verbessert sich auf 2,7 Mrd. EUR

Das operative Beteiligungsergebnis stieg im Berichtsjahr um 826 % auf 213 Mio. EUR (Vorjahr: 23 Mio. EUR). Die Entwicklung basiert im Wesentlichen auf den verbesserten Ergebnissen des Sun Express Joint Ventures, das zusätzlich von einem steuerlichen Sondereffekt begünstigt wurde, und der Beteiligungen innerhalb der Weiteren Gesellschaften und Konzernfunktionen.

Das Adjusted EBIT der Lufthansa Group verbesserte sich im Geschäftsjahr 2023 um 76 % auf 2.682 Mio. EUR (Vorjahr: 1.520 Mio. EUR). Damit ist das Ergebnis das drittbeste in der Unternehmensgeschichte der Lufthansa Group. Die Adjusted EBIT-Marge, also das Verhältnis von Adjusted EBIT zum Umsatz, verbesserte sich um 2,7 Prozentpunkte auf 7,6 % (Vorjahr: 4,9 %).

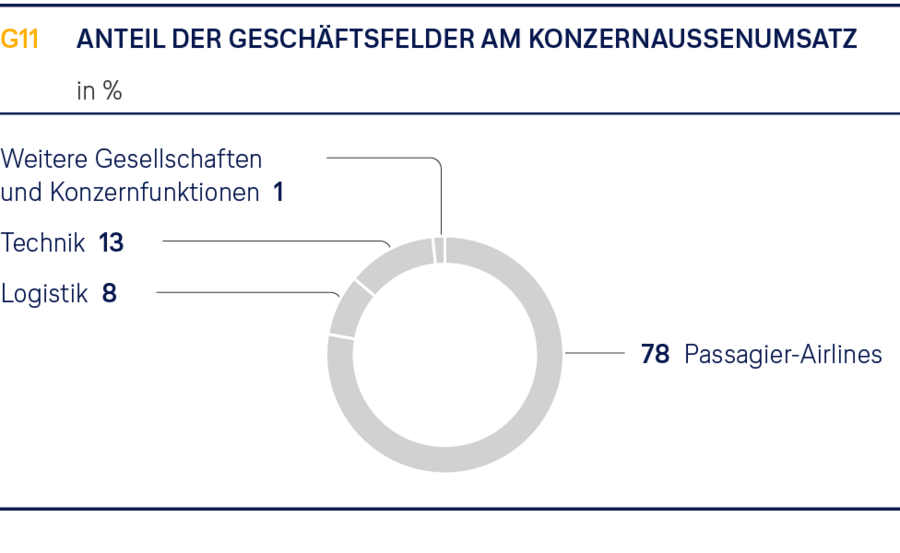

Im Geschäftsfeld Passagier-Airlines lag das Adjusted EBIT bei 2.033 Mio. EUR (Vorjahr: -300 Mio. EUR). Im Geschäftsfeld Logistik sank das Adjusted EBIT auf 219 Mio. EUR (Vorjahr: 1.600 Mio. EUR). Das Geschäftsfeld Technik erzielte mit einem Adjusted EBIT in Höhe von 628 Mio. EUR (Vorjahr: 554 Mio. EUR) ein Rekordergebnis. Die übrigen, nach IFRS 8 nicht separat berichtspflichtigen Konzerngesellschaften sowie die Konzernfunktionen gingen mit insgesamt -206 Mio. EUR (Vorjahr: -298 Mio. EUR) in das Adjusted EBIT des Konzerns ein.

EBIT liegt bei 2,7 Mrd. EUR

Auf Basis des EBIT wird das Adjusted EBIT als wesentliche Ergebniskennzahl zur besseren Vergleichbarkeit um eindeutig definierte, nicht planbare Ergebnisbestandteile bereinigt. Die Adjustments beziehen sich auf außerplanmäßige Ab- und Zuschreibungen, Ergebniseffekte aus Abgängen von Anlagevermögen, Effekte aus Pensionsplanänderungen, Restrukturierungsaufwendungen in Form von Abfindungen, signifikante, nicht aus der normalen Geschäftstätigkeit stammende Kosten aus Rechtsverfahren und Unternehmenstransaktionen sowie sonstige materielle einmalige Aufwendungen, die unmittelbar durch außerordentliche, externe Faktoren verursacht werden.

Das EBIT lag im Geschäftsjahr 2023 bei 2.669 Mio. EUR (Vorjahr: 1.419 Mio. EUR). Die Differenz zum Adjusted EBIT betrug damit -13 Mio. EUR (Vorjahr: -101 Mio. EUR).

Die Adjustments beinhalten im Wesentlichen außerplanmäßige Abschreibungen auf zum Verkauf stehende Flugzeuge in Höhe von 32 Mio. EUR, Aufwendungen im Zusammenhang mit dem Kauf und Verkauf von Unternehmensteilen in Höhe von 39 Mio. EUR und Aufwendungen aus Anpassungen von Pensionsplänen (24 Mio. EUR). Buchverlusten in Höhe von 33 Mio. EUR, im Wesentlichen bei Flugzeugen und Reservetriebwerken, standen Buchgewinne in Höhe von insgesamt 134 Mio. EUR gegenüber, die insbesondere auf Sale-and-Lease-back-Transaktionen für zwölf Airbus A320/321 sowie den Verkauf von Anteilen an Joint Venture-Unternehmen entfielen. Im Vorjahr betrafen die Bereinigungen unter anderem unmittelbar mit dem russischen Angriffskrieg gegen die Ukraine in Verbindung stehende Aufwendungen sowie Nettoerträge resultierend aus der Saldierung von Restrukturierungsaufwendungen mit der Auflösung von nicht genutzten Restrukturierungsrückstellungen.

Das Ergebnis der betrieblichen Tätigkeit lag im Geschäftsjahr 2023 bei 2.456 Mio. EUR (Vorjahr: 1.396 Mio. EUR).

Finanzergebnis liegt bei -139 Mio. EUR

Das Finanzergebnis betrug im Geschäftsjahr 2023 -139 Mio. EUR (Vorjahr: -147 Mio. EUR).

Das darin enthaltene Beteiligungsergebnis lag bei 213 Mio. EUR (Vorjahr: 23 Mio. EUR).

Das Zinsergebnis verbesserte sich unter anderem aufgrund der verringerten Nettokreditverschuldung auf -348 Mio. EUR (Vorjahr: -409 Mio. EUR). Im Zusammenhang mit dem gestiegenen Zinsniveau wurden höhere Zinsaufwendungen auf variabel verzinste Verbindlichkeiten durch gestiegene Zinserträge aus kurzfristigen Geldanlagen überkompensiert. Damit wirkte sich die Finanzierungsstrategie des Konzerns, Verbindlichkeiten in Höhe der Nettoverschuldung festverzinslich aufzunehmen, positiv aus. ↗ Finanzstrategie und wertorientierte Steuerung.

Die übrigen Finanzposten beliefen sich auf -4 Mio. EUR (Vorjahr: 239 Mio. EUR). Positive Effekte aus der erfolgswirksamen Bewertung der Wandelanleihe und der strategischen Liquidität wurden durch negative Effekte aus der ergebniswirksamen Bewertung von Sicherungsgeschäften ausgeglichen. Im Vorjahr wirkten sich neben Bewertungsergebnissen der Wandelanleihe zusätzlich Effekte aus der erfolgswirksamen Bewertung von strategischen Zins-Swaps positiv aus.

Die Ertragsteuern beliefen sich auf -380 Mio. EUR (Vorjahr: -239 Mio. EUR). Im Wesentlichen bedingt durch steuerfreie Erträge und Steuereffekte aus Vorjahren lag die effektive Steuerquote für die fortgeführten Geschäftsbereiche bei 16 % (Vorjahr: 23 %).

Damit ergibt sich ein Ergebnis aus fortgeführten Geschäftsbereichen in Höhe von 1.937 Mio. EUR (Vorjahr: 1.010 Mio. EUR).

Das Ergebnis aus aufgegebenen Geschäftsbereichen betrifft den Verkauf der LSG Group und lag bei -248 Mio. EUR (Vorjahr: -206 Mio. EUR). Neben dem betrieblichen Ergebnis des Geschäftsbereichs nach Steuern (53 Mio. EUR) beinhaltete es unter anderem Bewertungseffekte (nach Steuern) in Höhe von -85 Mio. EUR sowie das Abgangsergebnis von -243 Mio. EUR. Hierin enthalten sind in der Vergangenheit ergebnisneutral erfasste Währungseffekte in Höhe von -178 Mio. EUR, die nunmehr realisiert werden.

Abzüglich der auf Minderheiten entfallenden Ergebnisanteile von -16 Mio. EUR (Vorjahr: -13 Mio. EUR) ergab sich ein auf die Aktionärinnen und Aktionäre der Deutschen Lufthansa AG entfallendes Konzernergebnis von 1.673 Mio. EUR (Vorjahr: 791 Mio. EUR).

Das Ergebnis je Aktie betrug 1,40 EUR (Vorjahr: 0,66 EUR). ↗ Konzernanhang, Erläuterung 17.

| T022 | ERGEBNISSTRUKTUR LUFTHANSA GROUP | ||||

|---|---|---|---|---|---|

| 2023 | 2022 1) | Veränderung | |||

| in Mio. € | in Mio. € | in % | |||

| Betriebliche Erträge | 38.582 | 33.429 | 15 | ||

| Betriebliche Aufwendungen | -36.126 | -32.033 | -13 | ||

| Ergebnis der betrieblichen Tätigkeit |

2.456 | 1.396 | 76 | ||

| Finanzergebnis | -139 | -147 | 5 | ||

| Ergebnis vor Ertragsteuern | 2.317 | 1.249 | 86 | ||

| Ertragsteuern | -380 | -239 | 59 | ||

| Ergebnis aus fortgeführten Geschäftsbereichen |

1.937 | 1.010 | 92 | ||

| Ergebnis aus aufgegebenen Geschäftsbereichen |

-248 | -206 | -20 | ||

| Ergebnis nach Ertragsteuern | 1.689 | 804 | 110 | ||

| Auf Minderheiten entfallendes Ergebnis | -16 | -13 | -23 | ||

| Auf Aktionärinnen und Aktionäre der Deutschen Lufthansa AG entfallendes Konzernergebnis |

1.673 | 791 | 112 | ||

| 1) Vorjahreszahlen angepasst aufgrund des Verkaufs der LSG Group. | |||||

Vorstand und Aufsichtsrat schlagen Dividende in Höhe von 0,30 EUR je Aktie vor

Die Dividendenpolitik der Lufthansa Group sieht grundsätzlich die Ausschüttung von 20 % bis 40 % des Konzerngewinns, bereinigt um einmalige Gewinne und Verluste, an die Aktionärinnen und Aktionäre vor. Voraussetzung für die Zahlung einer Dividende ist, dass der Jahresüberschuss des nach handelsrechtlichen Vorschriften zu erstellenden Einzelabschlusses der Deutschen Lufthansa AG eine Ausschüttung in der entsprechenden Höhe zulässt. ↗ Finanzstrategie und wertorientierte Steuerung und Prognosebericht.

Für das Geschäftsjahr 2023 weist die Deutsche Lufthansa AG einen Jahresüberschuss in Höhe von 6.765 Mio. EUR aus. Nach Einstellung in die anderen Gewinnrücklagen von 3.382 Mio. EUR belief sich der Bilanzgewinn auf 3.383 Mio. EUR.

Für das Geschäftsjahr 2023 schlagen Vorstand und Aufsichtsrat der Deutschen Lufthansa AG der Hauptversammlung am 7. Mai 2024 entsprechend der Dividendenpolitik vor, eine Dividende in Höhe von 0,30 EUR je Aktie an die Aktionäre auszuschütten. Dies entspricht einer Ausschüttungssumme von 359 Mio. EUR oder 21 % des Konzernergebnisses im Jahr 2023. Der verbleibende Betrag in Höhe von 3.024 Mio. EUR soll in die anderen Gewinnrücklagen eingestellt werden.

| T023 | ÜBERLEITUNG ERGEBNISSE | |||||

|---|---|---|---|---|---|---|

| 2023 | 20221) | |||||

| in Mio. € | GuV | Überleitung Adjusted EBIT | GuV | Überleitung Adjusted EBIT | ||

| Umsatzerlöse | 35.442 | 30.895 | ||||

| Bestandsveränderungen und andere aktivierte Eigenleistungen | 727 | 354 | ||||

| Sonstige betriebliche Erträge | 2.413 | 2.180 | ||||

| davon Erträge aus Buchgewinnen u. a. | – 134 | – 59 | ||||

| davon Zuschreibungen Anlagevermögen | – 4 | – 2 | ||||

| davon Auflösung aus Rückstellungen für Restrukturierung/M&A-Projekte und wesentliche Rechtsstreitigkeiten | – 12 | – 98 | ||||

| davon außerordentliche sonstige Erträge | – 3 | – | ||||

| Summe betriebliche Erträge | 38.582 | – 153 | 33.429 | – 159 | ||

| Materialaufwand | – 20.378 | – 17.973 | ||||

| davon außerordentlicher Materialaufwand | 16 | 42 | ||||

| Personalaufwand | – 8.344 | – 7.277 | ||||

| davon nachzuverrechnender Dienstzeitaufwand/Planabgeltung | 24 | 20 | ||||

| davon Aufwendungen aus Restrukturierung | 10 | 34 | ||||

| Abschreibungen | – 2.242 | – 2.245 | ||||

| davon außerplanmäßige Abschreibungen | 14 | 45 | ||||

| Sonstige betriebliche Aufwendungen | – 5.162 | – 4.538 | ||||

| davon außerplanmäßige Abschreibungen auf Vermögen zum Verkauf | 32 | 14 | ||||

| davon Aufwendungen aus Buchverlusten | 33 | 26 | ||||

| davon Aufwendungen aus wesentlichen Rechtsstreitigkeiten | – | 6 | ||||

| davon Aufwendungen aus M&A-Projekten | 39 | 37 | ||||

| davon außerordentliche sonstige betriebliche Aufwendungen | – 2 | 36 | ||||

| Summe betriebliche Aufwendungen | – 36.126 | 166 | – 32.033 | 260 | ||

| Ergebnis der betrieblichen Tätigkeit | 2.456 | 1.396 | ||||

| Beteiligungsergebnis | 213 | 23 | ||||

| EBIT | 2.669 | 1.419 | ||||

| Summe Überleitung Adjusted EBIT | 13 | 101 | ||||

| Adjusted EBIT | 2.682 | 1.520 | ||||

| Planmäßige Abschreibungen | 2.228 | 2.199 | ||||

| Adjusted EBITDA | 4.910 | 3.719 | ||||

| 1) Vorjahreszahlen angepasst aufgrund des Verkaufs der LSG Group. | ||||||